錨定本地化:電子簽殺入下半場

無論是“G—大B—小B—C”的發(fā)展路徑,還是打造電子簽全生命周期產(chǎn)品服務(wù),亦或是擁抱生態(tài),本質(zhì)上都是中國電子簽企業(yè)在尋找“本土化”的解決方案。

作者|斗斗

編輯|皮爺

出品|產(chǎn)業(yè)家

“30多項審批,上百個章,全程最少需歷經(jīng)272個審批日......”

海南的對內(nèi)會議上,王陽緩緩拿出自制的“行政審批長征圖”。在長達5頁的A3紙張中,這句話顯得尤其刺眼。

在他看來,“中國式蓋章”正在成為政府、企業(yè)、消費者合同簽約、項目審批等方面難以言說的痛。

有同樣感受的還有北京的李先生,他是某物業(yè)招商負責(zé)人,但由于疫情突然爆發(fā),所住區(qū)域被緊急管控,解除管控前一律不許外出。這讓原本定于今日現(xiàn)場面簽的租賃合同無法進行,而疫情導(dǎo)致的時間等不確定性等因素,更是讓客戶終止了合作,重新選擇了之前有過意向的另一家項目。

這是疫情下的一個細部縮影。

不過,改變也在發(fā)生。在疫情的催化下,伴隨著數(shù)字技術(shù)的不斷滲透,基于簽約場景的一個改變已經(jīng)發(fā)生——電子簽。

2021年9月,電子簽名服務(wù)廠商e簽寶,完成了12億元E輪融資,而僅是在半年前,e簽寶才剛剛宣布完成了10億余元D輪融資。

與此同時,還有法大大、上上簽等電子簽賽道在最近兩年也都在備受資本青睞。

從解決的痛點來看,電子簽解決了線下簽約的固有難題,在疫情之中這個優(yōu)勢更是被無限放大,甚至已經(jīng)發(fā)展成各類行業(yè)的剛需。

“在過去的兩年里,很多電子簽頭部企業(yè)的融資我們根本就搶不到額度,只能去發(fā)掘一些新的項目。”一位投資人告訴產(chǎn)業(yè)家。

比如在去年年底,一個名為傲雄在線的企業(yè)就獲得盈科投資領(lǐng)投的數(shù)千萬元A輪融資,其是全國首家手寫原筆跡電子簽名公司。

但在資本和市場的青睞下,一些新的討論也同樣在滋生。比如電子簽賽道的核心壁壘是什么?行業(yè)的可復(fù)制性到底有多強?以及中國的電子簽企業(yè),最終生存狀態(tài)會是怎樣的一個發(fā)展?fàn)顟B(tài)?

在各家電子簽企業(yè)紛紛與巨頭官宣的當(dāng)下,這些都在成為這個行業(yè)需要回答的問題。伴隨著疫情常態(tài)化時代的到來,這個站在風(fēng)口上的行業(yè),需要一個更理性的觀察視角。

又一巨頭親自下場電子簽賽道。

繼「飛書」之后,「電子牽」是字節(jié)第二個面向B端的產(chǎn)品。實際上,從時間線來看,在字節(jié)之前,京東就已經(jīng)下場電子簽業(yè)務(wù),基于自身提供的智臻鏈電子合同平臺,對外提供服務(wù)。

在巨頭下場之外,投資機構(gòu)的搶灘登陸更加明顯。

根據(jù)數(shù)據(jù)顯示,2021年,e簽寶獲紅杉資本、IDG資本領(lǐng)投的E輪12億人民幣投資;去年3月,法大大更是宣布完成D輪9億元融資,而早在之前,上上簽就宣布完成3.58億元人民幣C輪融資;

據(jù)《2021年中國電子簽名行業(yè)研究報告》相關(guān)數(shù)據(jù)顯示,我國電子簽名行業(yè)規(guī)模由2016年的8.5億快速增至2020年的108.2億,年均復(fù)合增長率高達66.3%。2020年,電子簽名簽署次數(shù)突破500億,同比增長317.51%。

更近距離的一組數(shù)據(jù)來自艾瑞咨詢,根據(jù)《艾媒咨詢|2021年中國電子簽名行業(yè)年度發(fā)展研究報告》顯示,2021年中國電子簽名行業(yè)市場規(guī)模為152.8億元,預(yù)計2024年將達404.2億元。

風(fēng)口已經(jīng)來臨。

這是企業(yè)數(shù)字化的剛需所在。隨著數(shù)字化的推進,“中國式蓋章”的痛點問題長久以來一直困擾著政府、企業(yè)以及消費者。加之在新冠疫情的發(fā)酵之下,加速了“遠程辦公”的進程,使得電子簽名的社會認可度和接受度不斷提升。

此外,資本的加持也是風(fēng)口的重要推手。

與其他賽道不同,電子簽雖是一個極其垂直的賽道,但是各個行業(yè)供應(yīng)鏈路都會有這個場景,且橫跨B端和C端,所以市場容量很大;此外,就單純的電子簽產(chǎn)品而言,其本身門檻不高,可以迅速撲量復(fù)制。

對資本來說,這是一個可以通過規(guī)模化迅速獲得巨大回報的賽道。在某種程度上,會更受資本青睞。

此外,電子簽也恰踩中了政策的節(jié)點。

例如碳中和政策的頒布,讓無紙化辦公、綠色辦公走上快車道,而電子簽名綠色環(huán)保,節(jié)省紙張、油墨、快遞等,有效保護樹木和減少二氧化碳排放量,綠色環(huán)保。

再比如“十四五”規(guī)劃提出,推進政務(wù)服務(wù)一網(wǎng)通辦,推廣應(yīng)用電子證照、電子合同、電子簽章、電子發(fā)票、電子檔案,健全政務(wù)服務(wù)“好差評”評價體系。

這些都為電子簽的迅速發(fā)展做了充足的官方背書。

總體來看,自從2016年中國數(shù)字經(jīng)濟總體規(guī)模穩(wěn)步擴大以來,電子簽名在數(shù)字化、網(wǎng)絡(luò)化及智能化的浪潮中始終在如魚得水,迅速發(fā)展。

風(fēng)口之下,電子簽賽道的玩家也在呈現(xiàn)幾何增長趨勢。但從企業(yè)類型來看,整體行業(yè)可以分為三類玩家。

首先是以法大大、e簽寶、上上簽等為代表的頭部初創(chuàng)電子簽SaaS廠商。

對于電子簽SaaS廠商來說,他們通常入局較早。例如e簽寶成立于2002年,發(fā)展至今已經(jīng)近20年;法大大成立于2014年,發(fā)展也近10年。因此在技術(shù)、產(chǎn)品、服務(wù)等方面具有先發(fā)優(yōu)勢,長時間的行業(yè)沉淀也讓此類廠商專業(yè)度更高。另外,此類廠商在安全資質(zhì)和牌照方面也會更加完善。

但畢竟電子簽賽道是一個新興賽道,一方面現(xiàn)在企業(yè)需要的是更綜合的數(shù)字化解決方案,另一方面單純的電子簽功能很難成為企業(yè)數(shù)字化轉(zhuǎn)型的啟動點,因此獲客一直是此類廠商的痛點。

其次是以騰訊、字節(jié)、阿里、京東等為代表的互聯(lián)網(wǎng)巨頭。

比起電子簽SaaS廠商,互聯(lián)網(wǎng)巨頭的優(yōu)勢顯而易見,常年深耕于互聯(lián)網(wǎng),有著穩(wěn)固的市場份額和強大的實力,這也是互聯(lián)網(wǎng)巨頭在這邊方面布局的優(yōu)勢所在。

具體來看,阿里和騰訊的策略相同,都是選擇電子簽公司進行綁定,從而引入到自身的數(shù)字化解決方案里,比如阿里和e簽寶的綁定,騰訊和法大大的綁定,在過去的幾年時間里,合作雙方都基于各自的優(yōu)勢構(gòu)成行業(yè)解決方案的形成。

字節(jié)和京東則是另外一類。即企業(yè)內(nèi)部有專門研發(fā)電子簽業(yè)務(wù)的團隊,比如字節(jié)的電子牽,京東的智臻鏈電子合同平臺,企業(yè)均是在內(nèi)部建立了電子簽產(chǎn)品研發(fā)團隊,通過自身的產(chǎn)品設(shè)計進而與其它業(yè)務(wù)方案進行協(xié)同。

總體來說,互聯(lián)網(wǎng)巨頭有自身的優(yōu)勢,不論是從產(chǎn)業(yè)資源方面,還是上游企業(yè)布局層面,其對應(yīng)的都是強悍的復(fù)合數(shù)字化服務(wù)能力,而電子簽則是可以作為其中的一個觸點對數(shù)字化方案進行補齊。

最后則是以傳統(tǒng)軟件廠商轉(zhuǎn)型而來的電子簽廠商,如泛微(契約鎖)、數(shù)字認證、安證通(一簽通)、金格等。

不同于SaaS廠商和互聯(lián)網(wǎng)巨頭,這些定位傳統(tǒng)軟件廠商的電子簽企業(yè),更加側(cè)重于大型客戶,主要服務(wù)模式是幫助企業(yè)做定制化以及垂直行業(yè)的軟硬件產(chǎn)品、服務(wù)。

例如,在勘察設(shè)計行業(yè),安證通占據(jù)超過80%的市場份額,在鋼鐵、大型施工企業(yè)也有著超過60%的市場份額;在醫(yī)療教育行業(yè),數(shù)字認證占據(jù)著高達60%以上的市場份額;契約鎖則致力于大型政企的電子簽名與印控管理需求。

但就傳統(tǒng)軟件廠商來說,交付模式數(shù)據(jù)屬于絕對私有(軟件安裝在客戶公司指定的地方,其擁有100%的管控權(quán)),需要持續(xù)投入人員和資源來維護系統(tǒng)的正常運行,軟件和硬件的更新。所以交付模式一直是極重。

從市場份額來看,根據(jù)IDC《2020年中國電子簽名軟件市場份額》顯示,法大大以26.4%的市場份額排名第一;上上簽以19.3%的市場份額排名第二;e簽寶以12.2%的市場份額排名第三;契約鎖以8.2%的市場份額排名第四;京東云以5.3%的市場份額排名第五。

不難看出,可以發(fā)現(xiàn),以法大大、上上簽、e簽寶為代表的SaaS廠商,占領(lǐng)了市場份額的57.9%,是電子簽市場的半壁江山。即目前電子簽賽道,資源還是主要集中在電子簽SaaS服務(wù)商手里。

但盡管在風(fēng)口,就當(dāng)下而言,中國的電子簽企業(yè)仍然正逐漸陷入“同質(zhì)化”的困局。

對標美國電子簽賽道的DocuSign,其目前在全球電子簽名市場中,占據(jù)70%左右的市場份額,過去三年DocuSign的收入年均增速超過40%,遠高于其他行業(yè)的平均水平。

如今,DocuSign市值高達167億美元,這遠遠超過我國研究機構(gòu)統(tǒng)計的中國電子簽市場規(guī)模。

SaaS的服務(wù)模式本身起源于美國,長久以來,中國的電子簽SaaS企業(yè)一直想做到的是通過“復(fù)制賽道”再造一個中國版DocuSign。

但現(xiàn)實卻不然。

深挖DocuSign的成功路徑,不難發(fā)現(xiàn)其抓住了T-Mobile、Salesforce、MorganStanley(摩根史丹利)以及BankofAmerica(美國銀行)等頭部客戶,然后憑借出色的產(chǎn)品能力和服務(wù)能力迅速跑馬圈地。

所以從產(chǎn)品路徑來看,國外的電子合同使用客戶群體往往是從以傳統(tǒng)大型公司開始,逐步覆蓋到各行各業(yè)。

其中的關(guān)鍵點在于產(chǎn)品屬性,即電子簽約本身就一種雙向或多向行為,假如上下游合作伙伴都在使用A平臺,客戶就不可能使用B平臺,所以DocuSign的策略是從大客戶做起,從上往下滲透。

但國內(nèi)缺乏這樣的土壤。一方面電子合同本身就是基于國內(nèi)電子商務(wù)的發(fā)展,最開始電子合同第一批“嘗試者”普遍是從互聯(lián)網(wǎng)領(lǐng)域的中小型企業(yè)引入的。這種情況就導(dǎo)致了“從下向上”的DocuSign路徑走不通。

此外,就目前而言,國內(nèi)的中大型企業(yè)對數(shù)據(jù)安全比較擔(dān)憂,尤其涉及到核心的合同交易信息,電子簽企業(yè)很難撬動重大企業(yè)的門鎖。

換言之,中國電子簽SaaS面臨的是更大的獲客成本。

在客戶獲取之外,這種中美電子簽發(fā)展環(huán)境的差異還體現(xiàn)在商業(yè)誠信體系方面。

在美國,商業(yè)糾紛引發(fā)的司法協(xié)議,沒有簽字蓋章的文件可以被美國法院采信。因此,美國電子簽SaaS廠商,在B端市場的獲客成本更低,企業(yè)在推動B端合作時也能因此省下不少的推廣和公證費用,這也是DocuSign近年來高速增長的外在驅(qū)動力。

而在中國,情況卻大不一樣。

由于國內(nèi)商業(yè)誠信體系不健全,因此電子簽企業(yè)在做業(yè)務(wù)過程中,必須要配合前端的數(shù)據(jù)認證和后端的法律公證才能達成業(yè)務(wù)目標。未簽字文件很難獲得法院支持。

具體表現(xiàn)在,簽約前需要跟公安部門、工商部門通過人臉識別完成數(shù)據(jù)認證,從而確定個人信息是否真實可靠;簽約中需要判斷簽約主體意愿,以防盜用他人名義簽署;簽約后需要跟公證處、司法鑒定、仲裁等機構(gòu)對接,做完整的法律服務(wù)。

因此,中國電子簽行業(yè)對上下游產(chǎn)業(yè)鏈有較強的依賴性。中國電子簽廠商要想將業(yè)務(wù)做的更通暢,就必須要滲透到CA領(lǐng)域或者與CA機構(gòu)合作,這無形增加了中國電子簽廠商的進入門檻,也讓其“重資產(chǎn)”特征尤其明顯。

根據(jù)前瞻產(chǎn)業(yè)研究院數(shù)據(jù)顯示,對于客戶而言,電子簽名的核心價值其一是提升銷效率與降低成本,其二是安全性與法律保障性。

就這兩點而言,沿襲DocuSign的路徑,電子簽企業(yè)在中國很難跑通。

就當(dāng)下而言,若想實現(xiàn)下一階段的高增長,一個必行之路恰是開辟一條中國式的本地化電子簽?zāi)J健?/p>

首先在數(shù)據(jù)安全和信任體系這一領(lǐng)域,G端一直是公信力的保證。所以在中國電子簽市場,不應(yīng)該走“大B—小B—C”的美式滲透路徑,而應(yīng)該遵從的是“G—大B—小B—C”的路徑。

實際上,已經(jīng)有企業(yè)這樣來做。比如e簽寶最設(shè)早期就是從G端政企市場切入,致力于政務(wù)電子化,由此開始加速跑。其采用SM系列國密算法,打造了完善的信創(chuàng)電子簽名解決方案,并通過了國家密碼管理局的商用密碼技術(shù)鑒定,其OFD電子簽章系統(tǒng)可兼容市面上99%的信創(chuàng)環(huán)境。

可見,這并不是“何不食肉糜”,電子簽廠商只有在筑牢品牌信任背書的情況下,才能更迅速地向大型客戶進行滲透。

其次,在中國當(dāng)下電子簽的市場環(huán)境下,一個更加特殊的趨勢是,客戶對于電子簽的需求越來越復(fù)雜,簡單的簽署工具已經(jīng)不能滿足需求。

億歐報告指出,隨著電子合同在企業(yè)管理、運營、辦公等環(huán)節(jié)普及,企業(yè)內(nèi)部的電子合同表現(xiàn)出體量大、類別多、更新快、存儲成本高等特點,對電子合同管理提出全方位、全過程、智能化的要求。

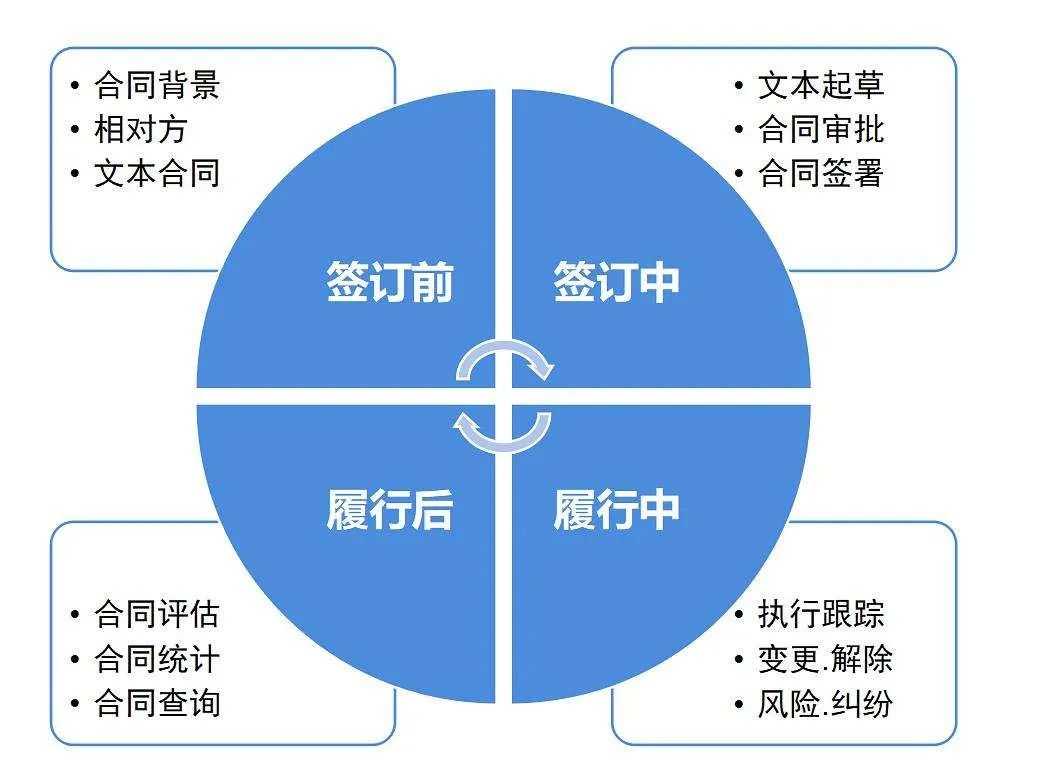

在合同管理方面,一份合同從一張白紙到最后簽字蓋章,這個過程繁雜而冗長。首先要經(jīng)過合同簽署人信息的收集確認、合同內(nèi)容的起草和確認、合同的多方發(fā)送、合同的簽署、合同的審批、合同的收取、合同的查詢、下載、歸檔、統(tǒng)計管理等諸多環(huán)節(jié)。

與此同時,一份合同數(shù)據(jù)還涉及到企業(yè)多個內(nèi)部系統(tǒng)的流轉(zhuǎn)打通。

在安全方面,一份合同除了實名認證校驗身份、驗證碼驗證真實意愿、時間戳+區(qū)塊鏈技術(shù)防篡改等合規(guī)安全管理之外,還需要考慮通過刷臉校驗等技術(shù)進一步提升校驗身份的門檻,也需要通過技術(shù)手段讓簽署人主動閱讀合同條款,防止不必要的糾紛。

可見,電子簽已然從1.0階段的電子認證、電子簽名等單點服務(wù)進行拓展整合,進入合同全生命周期智能管理的2.0階段。對于電子簽客戶而言,更需要一個從產(chǎn)業(yè)鏈上游到下游,一整套的生態(tài)產(chǎn)業(yè)鏈閉環(huán)產(chǎn)品和服務(wù)。

據(jù)了解,上上簽發(fā)布的合同全生命周期智能管理2.0系統(tǒng),就已經(jīng)涵蓋智能檔案、智能模板、智能起草、智能收發(fā)、智能簽署、智能審批、智能管理、合規(guī)管理、權(quán)限管理等合同管理的所有環(huán)節(jié)。

最后,對于SaaS來說,在單品之外,更應(yīng)該糅合生態(tài)的力量。

從行業(yè)展位來看,互聯(lián)網(wǎng)巨頭手里有電子簽SaaS廠商望之不及的B端資源,以及龐大的生態(tài)鏈和超強的品牌吸附能力。對于互聯(lián)網(wǎng)巨頭來說,電子簽SaaS廠商手里,有著其沒有完善的簽約牌照以及行業(yè)經(jīng)驗。相互合作,才能發(fā)揮最大價值。

例如,e簽寶加入阿里生態(tài),通過與阿里達摩院等合作,創(chuàng)造性的推出了智能合同;法大大、上上簽加入騰訊生態(tài),前者在疫情期間聯(lián)合企業(yè)微信緊急上線了電子簽名輕應(yīng)用,后者也以服務(wù)商的身份接入了企業(yè)微信,雖然合作并不深入,但給雙方業(yè)務(wù)都帶來了質(zhì)的提升。

總體而言,從過去的無人問津到如今的站上風(fēng)口;從過去的“復(fù)制賽道”到現(xiàn)在“本土化”,電子簽正在進入下半場。

從未來看來,無論是“G—大B—小B—C”的發(fā)展路徑,還是打造電子簽全生命周期產(chǎn)品服務(wù),亦或是擁抱生態(tài),本質(zhì)上都是尋找“本土化”的解決方案。

對中國電子簽企業(yè)而言,找到一條適合中國電子簽企業(yè)的增長路徑,建立新的產(chǎn)業(yè)競爭力壁壘,任重而道遠。

本文來自微信公眾號 “產(chǎn)業(yè)家”(ID:chanyejiawang),作者:斗斗,36氪經(jīng)授權(quán)發(fā)布。